1. 发展情况

场谷歌和淡马锡最近的研究显示,到2017年年底,东南亚地区的电子商务销售额(不包括二手交易)将达到109亿美元,高于2015年的55亿美元,复合年增长率为41%。但同时,截止到2016年底,印尼的线上零售业销售总额 44.9 亿美元,只占整体零售业的0.8%,印尼的电商市场成熟度依然不高,发展空间巨大。

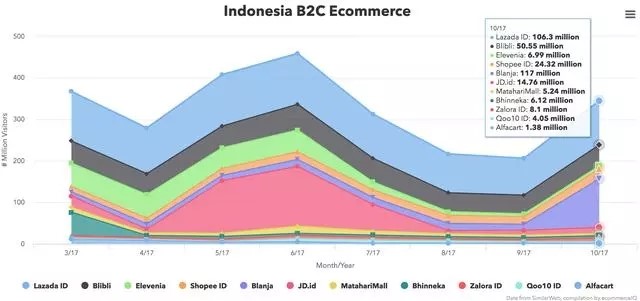

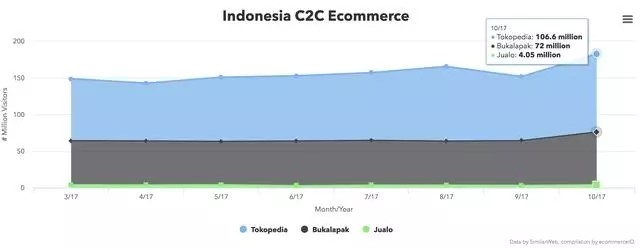

图 2. 印尼 Top B2C、C2C 电商平台月访问量(2017.03 – 2017.10)

数据来源:白鲸出海

随着电商市场的不断发展,各电商平台之间的竞争也日趋激烈。两大电商平台 Lazada、Tokopedia 流量不相上下。而从 2017 年开始,原本专注于核心 C2C 业务的 Tokopedia 也开始逐渐发展 B2C 业务,对 Lazada 造成了一定威胁。

表 4. 印尼十大电商平台

| 平台 | 2017 Q4 月均访问量(万人) | AppStore 排名 | PlayStore 排名 |

| Lazada | 13, 184.80 | 4 | 3 |

| Tokopedia | 11, 527.00 | 2 | 2 |

| Bukalapak | 8, 008.90 | 5 | 4 |

| BliBli | 5, 246.40 | 6 | 5 |

| Shopee | 2, 787.90 | 1 | 1 |

| JD | 1, 564.70 | 3 | 6 |

| Elevenia | 807.30 | 13 | 12 |

| Zalora | 804.60 | 7 | 7 |

| Blanja | 692.10 | 11 | 10 |

| Bhinneka | 686.30 | 19 | 15 |

数据来源:iPrice

2. 中国玩家

在印尼电商市场不断增长的市场份额中,中国投资者起着举足轻重的作用。

阿里在 2016、2017 年份两次以 20 亿美金的价格取得了东南亚也是印度尼西亚第一大电商平台 Lazada 83% 的股权,2017 年又向印尼最大的 C2C 平台 Tokopedia 注资 11 亿美金,获得控制权。至此,印尼最大 B2C、C2C 平台全部被阿里收入囊中。

2018年开始逐渐发展壮大的 Shopee,其投资方正是由腾讯控股的 SEA(前身为 Garena),目前 Shopee 开始逐渐对品牌厂商开放,推出的 Shopee Mall 目前已有 500 余家品牌入驻。

京东则把印尼当做出海的第一站,与阿里、腾讯不同,自 2016 年 3 月开始在印尼运营以来,一直保持了自营的模式,并建设了自己的物流系统,在印尼4个城市设立仓库,配送服务已经覆盖7大岛屿、483个城市和6500个区县,85%的订单可以在1天内收到。因为印尼在政策上要求尽可能实现本地化商品的销售,京东自营的大部分商品都来自于本地采购。目前已覆盖16种品类,包括3C、家电、时尚、奢侈品等,SKU超过35万。通过正品行货的理念和高品质的服务,京东主要以印尼收入水平较高者为目标用户,客单价远高于其他当地电商。

老刘测评转自UCloud 2020最新出海白皮书

老刘测评

老刘测评

![中国企业出海印尼:互联网市场重点领域[出行、工具及短视频]-老刘测评](https://www.laoliuceping.com/wp-content/uploads/2020/04/Republic-of-Indonesia-Flag.jpg)

![中国企业出海印尼:互联网市场重点领域[游戏]-老刘测评](https://www.laoliuceping.com/wp-content/uploads/2020/04/yinnichengshifengjing-1.jpg)